賢い節約術編

目的意識を持ちながら、家計の内容を把握しお金の使い方を見直してみましょう。

家計の内容をすべて理解 していますか?

普段は忙しいし、時間がないからあまり把握できてないかも・・・

今は余裕があるから特に気にしてません。

「普段は忙しい」「時間がないから」「家計に余裕がある」という理由で家計と向き合うことをしていない方もいらっしゃると思います。

そのままにしておいて、いざお金が必要となったときに貯金ができていないということがないように、家計の内容を把握し、目的意識を持つことが大切です。

「家計の見える化」が大事

カンタン3ステップで 「家計の見える化」をしよう

-

まずは家計簿をつけよう

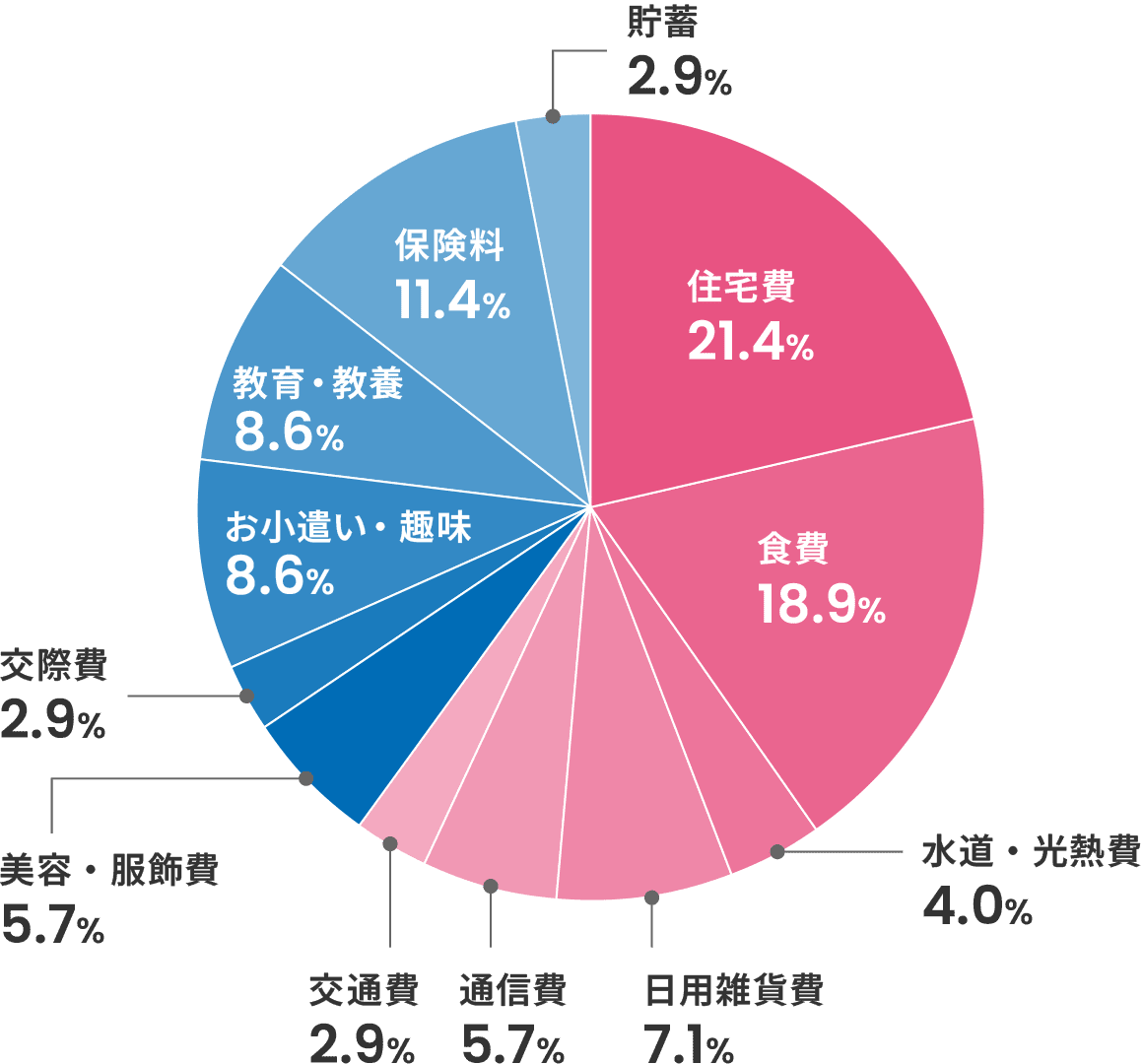

家計簿をつけると、お金の使い方がわかり、費目ごとの割合をつかむことができます。そのため、住宅購入や教育費の備えといった目標をご家族と意識することで、その目標実現のために、今のお金の使い方を見つめ直すことができます。

例)Aさん37歳会社員、妻36歳(専業主婦)、

子ども2人(長男小1、長女4歳幼稚園)

月の収入 計350,000円

給与(Aさん・手取り) 児童手当 330,000円 20,000円 月の支出 計350,000円

- 住宅費

- 75,000円

- 食費

- 66,000円

- 水道・光熱・

通信費 - 34,000円

- 交通費

- 10,000円

- 教育・教養

- 30,000円

- 交際費・趣味

- 40,000円

- 雑貨・美容・

その他 - 45,000円

- 保険・貯蓄

- 50,000円

あくまでも一例です。

残高や入出金をいつでも・ どこでもスマホでチェック!

家計簿代わりに「ろうきん アプリ」を使いましょう! -

支出を比較してみよう

一番重要なのは「使いすぎている費目をみつけること」です。とても簡単なことに感じますが振り返ることで無駄な出費を次回から少なくできます。 ここでは、Aさんを例に、突出している支出がないか確認してみましょう。

月収入35万円の場合の支出の例

- 住宅費

- 65,000円

- 食費

- 50,000円

- 水道・光熱・

通信費 - 35,000円

- 交通費

- 15,000円

- 教育・教養

- 45,000円

- 交際費・趣味

- 45,000円

- 雑貨・美容・

その他 - 25,000円

- 保険・貯蓄

- 75,000円

Aさんの1ヵ月の支出

- 住宅費

- 75,000円

- 食費

- 66,000円

- 水道・光熱・

通信費 - 34,000円

- 交通費

- 10,000円

- 教育・教養

- 30,000円

- 交際費・趣味

- 40,000円

- 雑貨・美容・

その他 - 45,000円

- 保険・貯蓄

- 50,000円

モデルケースおよびAさんの支出はあくまでも一例です。

例えばAさんは、雑貨・美容・その他がかさんでいます。今月は何を買ったのか、特売日だからといってまとめ買いしすぎていなかったかなど振返ってみましょう。また、食費についても外食を減らすなど、夫婦二人のランチ代や飲み会代を含む金額として、収入の1割~2割程度に抑える工夫をしてみるのはどうでしょうか。

本当に必要な支出だったか、かかった費用は適切な金額だったかの2点を振り返りましょう。 -

使いみち別に整理してみよう

支出を「変動費」と「固定費」に

分けて考える-

【固定費】

住宅費 -

【固定費】

通信費 -

【固定費】

保険・貯蓄 -

【変動費】

食費 -

【変動費】

水道・光熱費 -

【変動費】

美容・被服費

「変動費」の見直しは、たとえば買い物に行く回数を減らす、メモに書いたものだけを買うなどルールを決めることで、衝動買いを防ぎ、無駄な出費を抑えることができます。また、お菓子やタバコなど嗜好品を見直してみるなど、比較的手を付けやすい部分ではあるものの、切り詰めるとストレスがたまりやすい項目でもあります。

決まったサイクルで支払う「固定費」の見直しを行うと、毎日の少しずつの節約よりも大幅に、見直しの効果がみえてきます。 -

家計節約の近道は「固定費の削減」

家計の見える化で「固定費」と「変動費」が明確になったら、まず見直していきたいのは「固定費」です。

固定費は一度見直したら効果が持続します。見直しには契約の変更など面倒な手続きが必要かもしれませんが、一度の手続きで月々5,000円の固定費が削れれば、1年間で6万円の節約になります。毎日少しずつの節約よりも、固定費を見直す効果は大きいのです。

固定費見直し例

通信費や光熱費は自分に合ったプランを選択

通信費の代表格は携帯電話ですが、格安SIMやプランの変更などで費用を抑えることができます。

また、電気代についても最近では電力自由化に伴い、各自で電力会社を選べます。自分にあったプランを選ぶことで、コスト削減につながるかもしれません。

保険はこまめに相談を

住宅ローン同様、一度契約をしてしまうとその後変更をしない傾向にあるのが「保険」です。昔と比べて保険料が割安になっているケースも多いので、出産、子供の進学など、ライフスタイルの変化があった場合は逐一見直す事が大切です。

ローンは借換えすると毎月の返済額が見直せる

クレジットやローンの返済を一本化することで、返済額がおさえられるケースもあります。また別々だった返済日が一つにまとまるので管理も便利です。

住宅ローンの借換えの検討も

申込み時の住宅ローン金利と現在の金利を比較してみましょう。住宅ローンの借換えメリットは、「金利を下げて返済総額を減らす」「毎月の返済金額を見直す」「返済条件の見直し」などがあります。東海ろうきんでは、住宅ローンの借換えと同時に、他のローン(自動車ローンやカードローンなど)をまとめて借換えできる商品を取り扱いしているので、家計の見直しができます。

節約で浮いたお金は貯蓄や投資へ

家計の見直し効果は大きいはずです。

たとえば、節約したお金(月4万円)を すべて貯金に回した場合、1年後には「4万円×12ヵ月=48万円」もの貯金が達成できるのです。浮いたお金は貯蓄や投資はもちろん、自分自身への投資にも回すことで、有効に活用できます。

東海ろうきんと考える

ライフプラン

学生生活や結婚、子育て、相続などにかかるお金を理解して、これからのライフプランを考えてみましょう。

お問合せ・

ご相談はこちら

商品に関するお問合せ

- 東海ろうきん お客さまセンター

-

0120-226616

- 受付時間/平日9:00~17:00

(土・日・祝日、12月31日~1月3日を除く)